税制改正について

税制改正により、令和2年分の申告(町・県民税においては令和3年度の課税)から各種控除や寡婦(寡夫)控除等について見直されました。

各種控除の見直しについて">各種控除の見直しについて

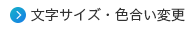

給与所得控除・公的年金等控除から基礎控除への振替

働き方の多様化を踏まえ、「働き方改革」を後押しする観点から、給与所得控除・公的年金等控除額が10万円引き下げられ、基礎控除額に引き下げ分の10万円を上乗せします。(※1)

(※1)給与所得・公的年金等所得の双方があり、所得の合計が10万円を超える場合「所得金額調整控除」が受けられます。

控除額

(給与所得控除後の給与所得(10万円を超える場合は10万円)+公的年金等控除後の公的年金等所得(10万円を超える場合は10万円))-10万円=所得金額調整控除額

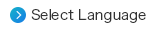

給与所得控除額の見直し

上記見直しに伴い、給与所得控除額が引き下げられます。

- 給与所得控除が現行の金額より一律10万円引き下げられます。

- 給与所得控除額の上限が現行給与収入額1,000万円超から850万円超となり、控除額も現行220万円から195万円に引き下げられます。(※2)

「収入金額」から上の表で算出した金額を差し引いたものが「給与所得金額」となります。

(※2)給与等の収入額が850万円を超える納税義務者のうち、下記のいずれかに該当する場合は「所得金額調整控除」が受けられます。

- 年齢23歳未満の扶養親族を有する者

- 特別障害者に該当する者

- 特別障害者である、同一生計配偶者・扶養親族を有する者

控除額

給与収入額(1,000万円を超える場合は1,000万円)-850万円×10%=所得金額調整控除額

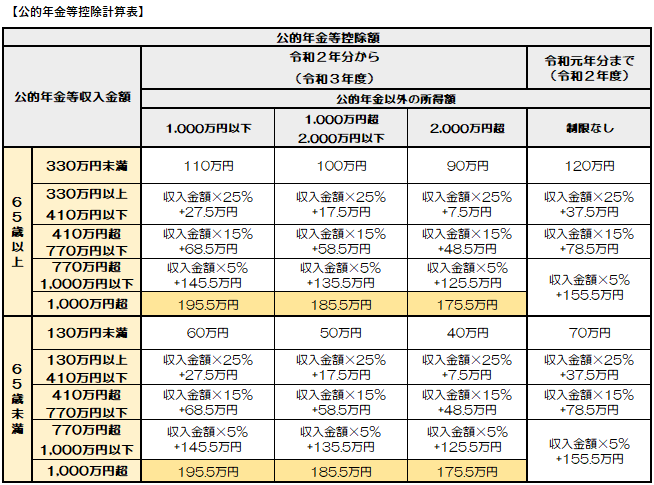

公的年金等控除の見直し

上記見直しに伴い、給与所得控除額が引き下げられます。

- 公的年金等控除額が現行の金額より一律10万円引き下げられます。

- 公的年金等収入が1,000万円を超える場合の控除に上限が設けられます。

- 公的年金等に係る雑所得以外の合計所得金額に応じて、控除額が変動します。1,000万円超え2,000万円の場合10万円、2,000万円超の場合は20万円を見直し後の控除額から引き下げます。

「収入金額」から上の表で算出した金額を差し引いたものが「公的年金等所得金額」となります。

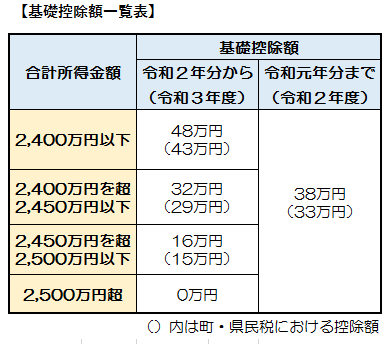

基礎控除額の見直し

給与所得控除、公的年金等控除額の見直しに伴い、基礎控除額も見直されます。

- 基礎控除額が現行の金額より10万円引き上げられます。

- 現行では全ての納税義務者に対し一律38万円(町・県民税33万円)控除となっていたところ、税制改正により合計所得金額が2,400万円を超えると控除額が逓減し、2,500万円を超えると消失する仕組みとなりました。

- 合計所得金額が2,500万円を超える場合、基礎控除が消失することに伴い、調整控除を適用しないこととなりました。

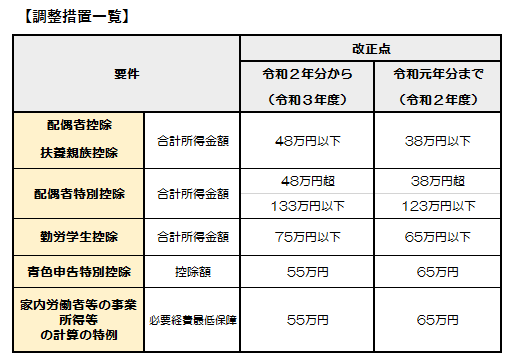

給与所得控除・公的年金等控除額から基礎控除への振替に伴う調整

給与所得控除・公的年金等控除額から基礎控除への振替に伴い、所得の要件等が10万円調整される控除・措置があります。

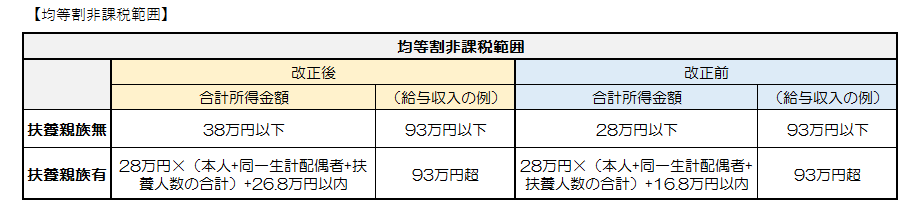

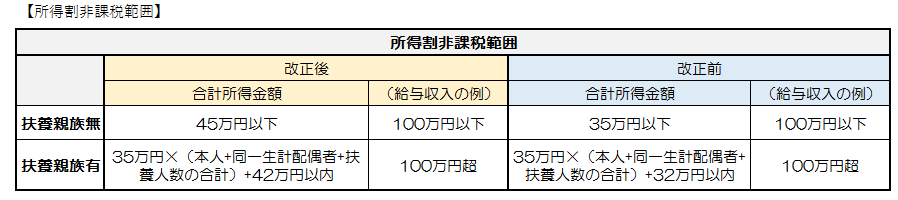

町・県民税の非課税範囲も下記のとおり変更されます。

- 均等割と所得割共に非課税

- 生活保護法の規定による生活扶助を受けている者

- 障害者、未成年、寡婦およびひとり親で前年の合計所得金額が135万円以下のもの

- 合計所得金額が以下の計算式の範囲内のもの

- 所得割非課税

- 合計所得金額が以下の計算式の範囲内のもの

その他税制改正について

寡婦控除の見直しについて">寡婦(寡夫)控除の見直し、ひとり親控除の創設について

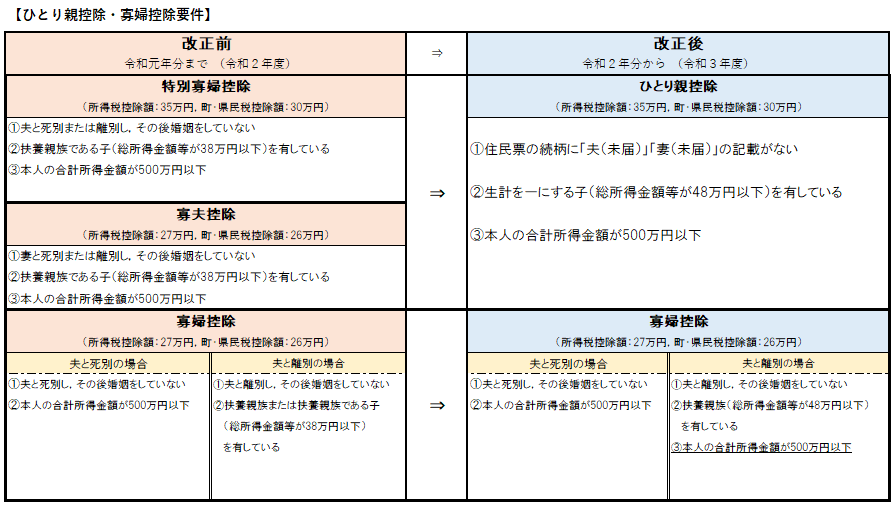

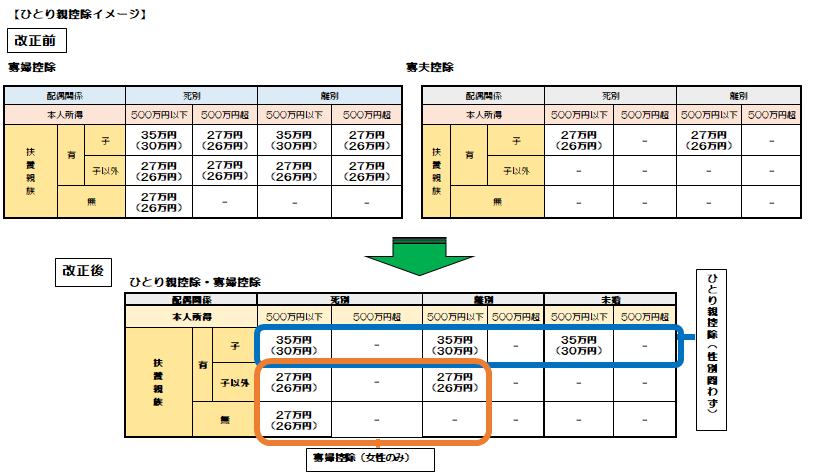

これまで、同じひとり親でも、死別・離別の場合のみに適用されていた寡婦(寡夫)控除が、令和2年分の申告(町・県民税では令和3年度課税)から、「婚姻歴の有無による不公平性」「男女間の不公平」を解消するため、控除額や要件が見直されました。-

婚姻歴・性別にかかわらず、生計を一にする子(総所得金額等が48万円以下)を有し、かつ本人の前年の合計所得金額が500万円以下の単身者について「ひとり親控除」(所得税控除額35万円、町・県民税控除額30万円)を適用することとなりました。

-

上記以外の寡婦についても改正前と同様「寡婦控除」(所得税控除額27万円、町・県民税控除額26万円)として適用されるが、子以外の扶養親族を有する寡婦についても、所得制限(前年の合計所得金額が500万円以下)を設けることとなりました。

※いずれの場合も、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある方は適用されません。

町・県民税の非課税措置の見直しについて

「ひとり親控除」、「寡婦控除」の見直し、また「基礎控除等」の見直しにより、非課税措置も見直されました。

これまで

「寡婦控除」または「寡夫控除」該当の方で、合計所得金額125万円以下の場合非課税

改正後

「ひとり親控除」または「寡婦控除」該当の方で、合計所得金額135万円以下の場合非課税

チケットの払い戻しを受けない場合の寄附金控除について

新型コロナウイルス感染症及びその蔓延防止のための措置により、文化芸術イベント等が中止等となった際に、そのチケットの払戻しを受けないことを選択された方はその金額分を「寄附」と見なし、税優遇を受けられる制度が創設されました。

- 対象となるイベント

- 令和2年2月1日から令和3年1月31日までの間に新型コロナウイルス感染症に関して国の自粛要請を受けて中止された文化・芸術・スポーツイベント

- 主催者が文化庁・スポーツ庁の指定を受けていること

指定イベントについては、文化庁ホームページ又はスポーツ庁ホームページをご覧ください。

- 文化庁ホームページはこちら

- スポーツ庁ホームページはこちら

- 適用要件

令和2年2月1日から令和3年12月31日までの間にチケット払戻請求権を放棄した場合、町・県民税の寄附金税額控除の適用を受けることができます。- 令和2年中に放棄→令和3年度町・県民税から控除

- 令和3年中に放棄→令和4年度町・県民税から控除

|

税目 |

控除種類 |

控除式の算定式 |

|---|---|---|

|

所得税 |

所得控除 |

「その年中に支出した寄附金の合計額(※)」-2,000円 (※)総所得金額の40%が限度 |

|

所得税 |

税額控除 |

(「その年中に支出した寄附金の合計額(※)」-2,000円)×40%(税率) (※)総所得金額の40%が限度 |

|

町・県民税 |

税額控除 |

(「その年中に支出した寄附金の合計額(※)」-2,000円)×10%(税率) (※)総所得金額の30%が限度 |

(注)払戻しを放棄した入場料金等の合計額の上限は、年間20万円です。

|

手順1 |

イベントが当該制度の対象になっているか確認をする(文化庁HPやスポーツ庁HPで確認) |

|---|---|

|

手順2 |

イベントが対象となっていた場合は、主催者に払戻を受けない意思を連絡(チケットは保管) |

|

手順3 |

主催者から「指定行事証明書」「払戻請求権放棄証明書」の2種類の証明をもらう |

|

手順4 |

申告において、2種類の証明書を提出 |